ストックオプションを行使するか否かは、オプション制度の理解と、財務情報の把握がカギ? 〜 米国のストックオプション・レポートより

2023年02月20日

日本国内では、ストックオプションまわりの制度を改正しようという機運が高まっており、今後、日本のスタートアップでも、ストックオプションが使いやすくなりそうです。

特にNstock社が税制適格ストックオプションのひな型であるKIQSを公開したことで、より多くのスタートアップとその社員が、ストックオプションでつまずくことが減りそうです。

一方で、米国のスタートアップにおけるストックオプションまわりの状況は、日本ではあまり取り上げられることはありません。そこでスタートアップの資金調達・株式まわりをサービスを手がける米Cartaが最近、公開した「2022 Employee Stock Options Report」の中にある、面白い統計や数字をご紹介します。

今回の数字は、Cartaが扱う約150万人の従業員向けストックオプション保有者のデータを基に分析したもので、2022年までのデータを使った、米国の「いま」のスタートアップ事情を知ることができる、興味深いものです。

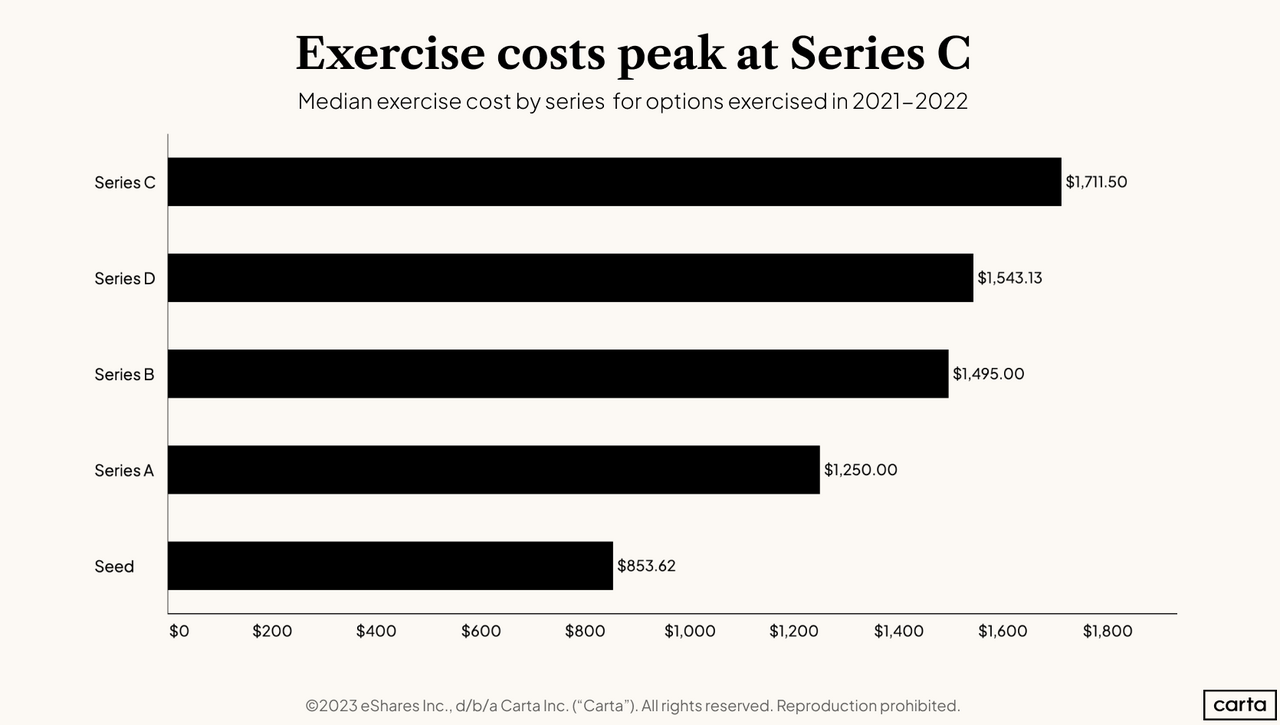

最初に、多くの方が興味を持つであろう「ストックオプション行使には、いくら必要?」というのをご紹介します。調査によると、2021年から2022年にかけて行使されたストックオプションの行使額の中で最も高いのはシリーズCで、その額(中間値)は1711.5ドル(約23万円)。最も低いシードでは、853.62ドル(約11万円)でした。

IPOや売却などのExit時の株価で得られる利益は変わりますが、例えばシード・ラウンドの企業価値が2000万ドルで、Exit時にユニコーン(10億ドル)になっていたとすると、株価は50倍ですから、差額として約42万ドル(約5600万円)が手に入る計算になります。

さて、レポートの内容を見ていきましょう。

2022年従業員ストックオプション・レポート(注: 原文は英語)

報酬の一部として株式を提供することで、従業員は会社の成功を共有し、素晴らしいものを作り上げるインセンティブを得ることができます。しかし、従業員がストックオプションの仕組みや課税について理解していないと、性急な決断をしたり、財産を増やす機会を逃したりして、従業員が過小評価されていると感じ、会社を去ることを選択する可能性があります。

第1回年次従業員ストックオプション・レポートでは、Cartaのプラットフォームを通じて、株式を発行した150万人以上の米国に拠点を置く従業員関係者のデータを調べ、Cartaで付与された従業員を対象に調査を行い、主に2つの疑問について調査しました。

まず、従業員がどのようにオプションを行使しているかということです。誰が、いつ、いくらで行使するのか?第二に、従業員がストックオプションを行使する理由です。従業員は、自分の株式に関する意思決定にどの程度の自信があるのか、また、会社からどの程度の支援を期待しているのか。

この記事では、今回の分析から得られた重要なインサイトは、次の4つであると言います。

- 2022年に満期を迎えたオプションの約半分が未行使のまま放置されている

- 4分の1以上の従業員が、退職するまでオプションを行使しない

- 従業員は、自分の株式に関する意思決定に自信がない。半数以上が、株式に関する決断はストレスになると答えている

- 従業員は、職場でもっと株式に関する教育を受けることを望んでいる。3分の2以上の社員が、会社は社員が自分のストックオプションの理解を助けるべきと考えている

ストックオプションは早めに行使した方が良い

米国のスタートアップ(この統計では、ほぼすべてが未上場企業)のストックオプションは、ストックオプションをもらった時点の会社の株価とほぼ同じ価格で、株式を買うことができる「権利」です。その時点でストックオプションで買うことが出来る株数が決まっているため、全部の権利を行使するために必要な金額も決まっています。記事では、多くの従業員が、会社を辞めるときになって初めて、ストックオプションを行使するか否かを考えるが、退職後は一定期間(90日間が一般的)で権利を失ってしまうので、行使を検討する期間が足りないのではないかと指摘しています。

また退職時に行使するのは、一見すると理にかなっているように見えます。というのも、辞めるときに会社の将来への見通しが悪い場合は、無価値になりそうな株を買わずに済むからです。

しかし記事では、早期のオプション行使が理にかなっていると考えているようです。実際、最近になって増えている「早期行使」が可能なオプションの場合、税務上のメリットがあるためです(取得時の株式の価値が早いほど低いため)。

会社の状況、特に財務面の知識の有無がオプション行使に影響

会社の役職別・部門別のストックオプションの行使状況を見ると、会社の状況をよく知る立場になればなるほど、ストックオプションが行使されやすい、という傾向が見て取れます。

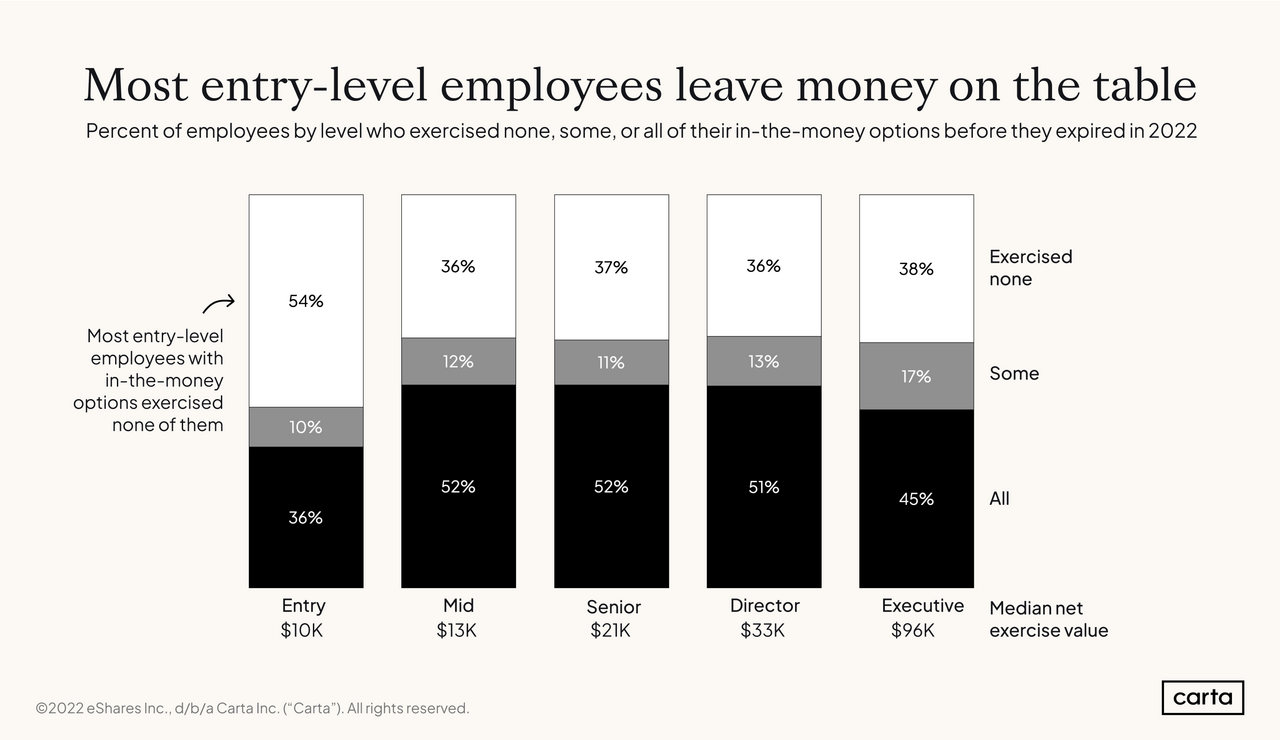

エントリーレベルの社員は過半数(54%)で、オプションを行使しないまま権利を失っています。これに対して、それ以上の立場の社員では、6割前後がオプションを全部もしくは一部、行使しています。エグゼクティブ(重役)レベルでは、全部を行使している割合は45%と、他の層と比べて低めですが、これは買取価格が高額なためと見られます(全額の場合、中間値で9万6000ドル=約1300万円が必要)。

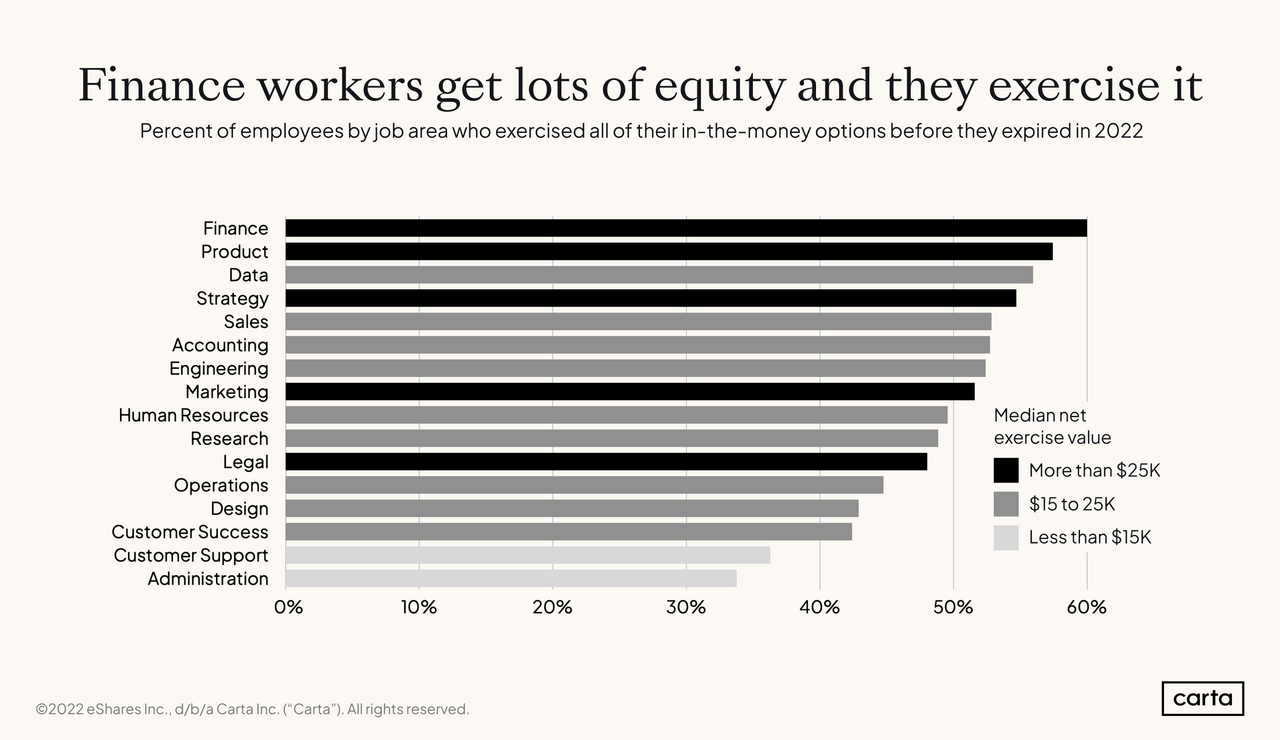

部門別で見ると、ファイナンス(財務)部門のオプション行使の率が約6割に達し、プロダクト(製品)部門がそれに続きます。これに対して、アドミン(総務)やカスタマー・サポート(顧客対応)の行使率は約3分の1と低くなっています。

上位役職者や財務部門の所属者は、ストックオプションの仕組みに詳しいだけでなく、会社の行く末を左右する財務状況を把握する立場に近いため、行使するか否かを判断する情報にアクセスしやすいです。それに対して、エントリーレベルの社員や、会社の財務状況を把握しにくい立場・部門の場合は、ストックオプションを行使するべきか否かの判断情報に乏しく、そのためにリスクを嫌って、あまり行使しないのではないか、という推測が成り立ちそうです。

日本でも、ストックオプション制度の改正によって、ストックオプションの良い点を今まで以上に活用できるようになりそうです。一方で、ストックオプションの仕組みについての教育や、会社の財務情報へのアクセスなどは、米国ほど進んでいないように感じます。

制度だけでなく、運用面を支援する仕組みやサービスが、もっともっと盛り上がって欲しいところです。

PS

米Cartaや米Crunchbaseでは、米国のスタートアップ関連の興味深い調査があるのですが、日本ではあまり知られていないので、時々、英文の記事をベースにした記事を書いていきたいと思います。

- 起業(Entrepreneurship)カテゴリーの記事

- Cartaカテゴリーの記事

- Crunchbaseカテゴリーの記事