昨日公開の記事(「ダウン・ラウンドはタブーではない」 ― 投資家有利の市場でスタートアップはどう動くべきか)で、ダウン・ラウンドでストック・オプションの価値が毀損して従業員の士気が低下しそうな場合は、ストックオプションの行使価格の再設定、いわゆる「リプライシング」をする方法がある、と書きました。

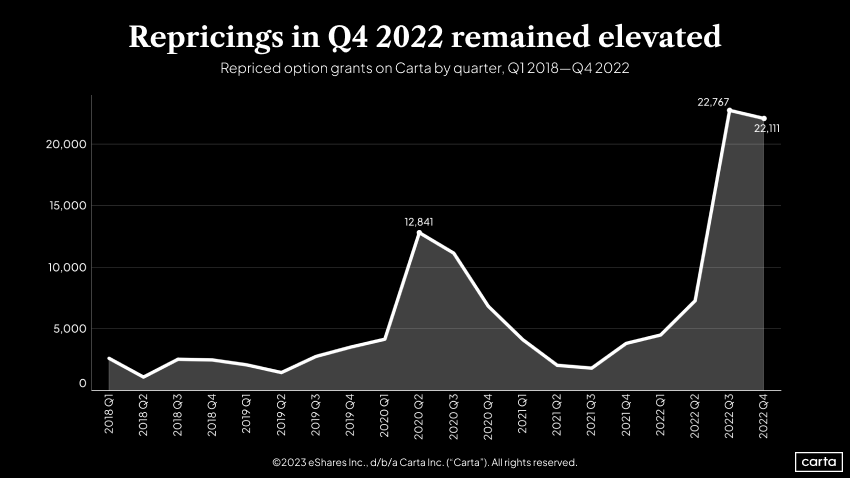

米国の未上場スタートアップにおけるリプライシングの傾向が、米Crunchbaseの最新の調査レポート(State of Private Markets: Q4 and 2022 in review)にありますのでシェアします。

結論から言うと、2022年第3四半期にリプライシングの件数は急増し、その傾向は第4四半期でも維持されています。件数ベースで見ると、コロナ禍が発生した2020年第2四半期に1万2000件強と、前四半期から約3倍に急増していますが、2022年第3四半期は、そのピーク値の2倍弱にあたる、約2万3000件に達しており、続く第4四半期も同水準で推移しています。

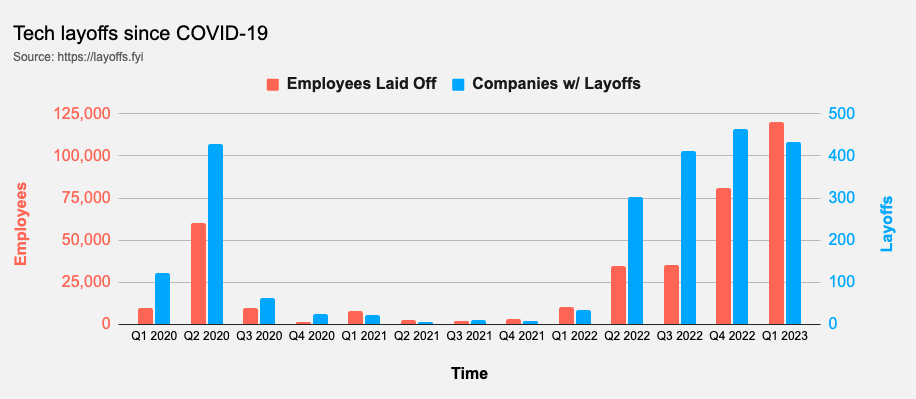

このリプライシングのトレンドを見ると、よく似たグラフが浮かびます。米国のテック企業が実施するレイオフです。

これは考えてみると当たり前で、レイオフは先行きの業績に不安があるときに実施することが一般的です。一方の株価も、悲観的な将来性に連動して低迷します。

これは未上場スタートアップでも同様です。レイオフを実施し、ダウン・ラウンドでの資金調達(=株価を下げた調達)は、前の記事の末尾に書いたように「ニュー・ノーマル」になり得るシナリオです。

ただしレイオフやラウン・ラウンドが起きると、会社全体の士気が低下します。そこで、残った従業員に対して、士気を高める施策を実施するのが一般的です。

そのうちの一つが、ストックオプションの行使価格を(低く)再設定する、リプライシングというわけです。

日本にもストックオプションを柔軟に活用できる環境を!

いま日本では、スタートアップを盛り上げるために政府が掲げる「スタートアップ育成5か年計画」に沿って、さまざまな施策が進められています。

その中でも、最も活気がある分野の一つが「ストックオプション制度」の見直しです。

こちらは、いま勢いがあるスタートアップの1社、SmartHRの新規事業Nstockが、「税制適格ストックオプション」の契約書ひな型キットである「KIQS」を無償公開するなど、議論だけでなく執行(Execution)が伴う、極めてスタートアップ的な形でムーブメントが広がっています。

この「キット」の範囲で、リプライシングが簡単に出来るかどうか分かりません。しかしスタートアップ経営を柔軟に進めるためには、こうした施策を実施する必要が出てきます。スタートアップの経営をしていけば、必ず「壁」に突き当たるからです。

痛みを伴う意思決定を支援するためにも、こうした先人の知恵を無駄な苦労せずに使えるように、国が制度を整えてほしいです。