最近はハードウェア・スタートアップが積極的にHaaS(Hardware-as-a-Service)モデルに転換し、その動きを投資家も好感しています。しかし、HaaS企業の企業価値(Valuation)をどう見るのか?という問題に突き当たります。

そこで、まずはベンチマークとして、ソフトウェア・スタートアップの企業価値のトレンドを見てみたいと思います。

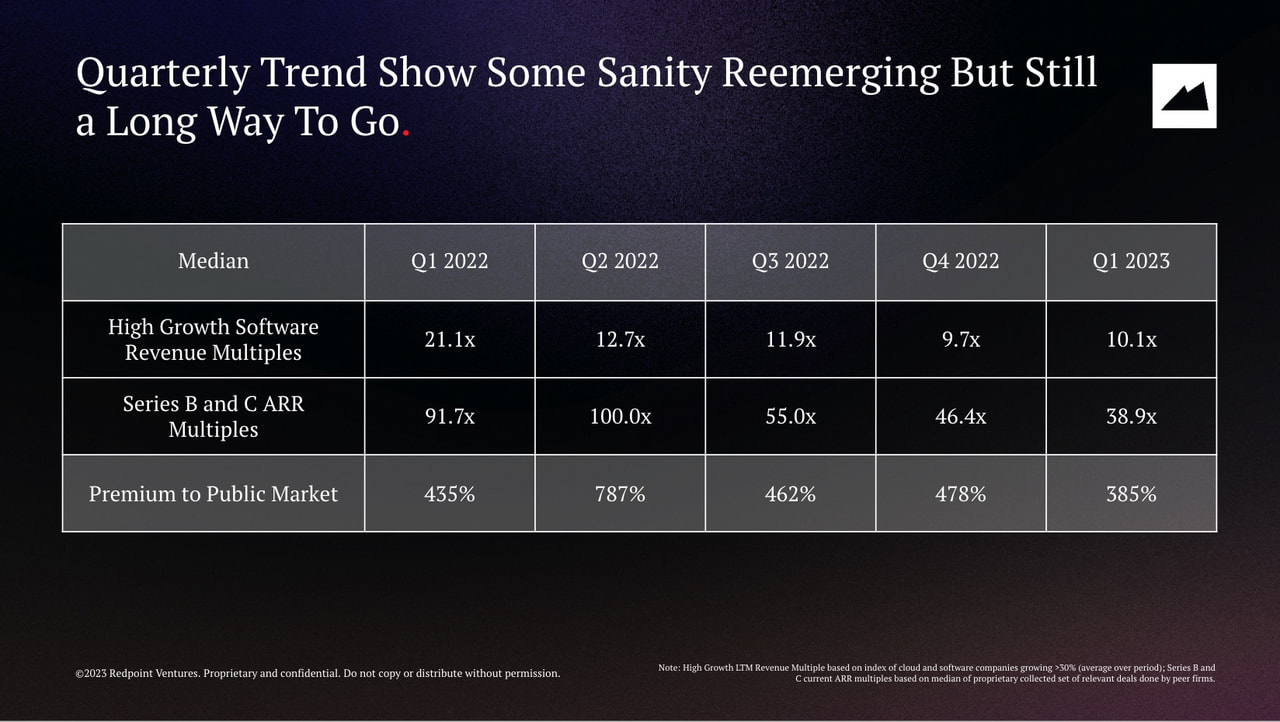

Redpoint VenturesのLogan Bartlett氏が4月3日に公開した資料によると、未上場企業のARR(Annual Recurring Revenue。年間経常収益)に対するマルチプル(直近12か月のARRに対するマルチプル)において、上場企業とシリーズB/Cスタートアップの間に、過去にないレベルでの格差があることが分かります。

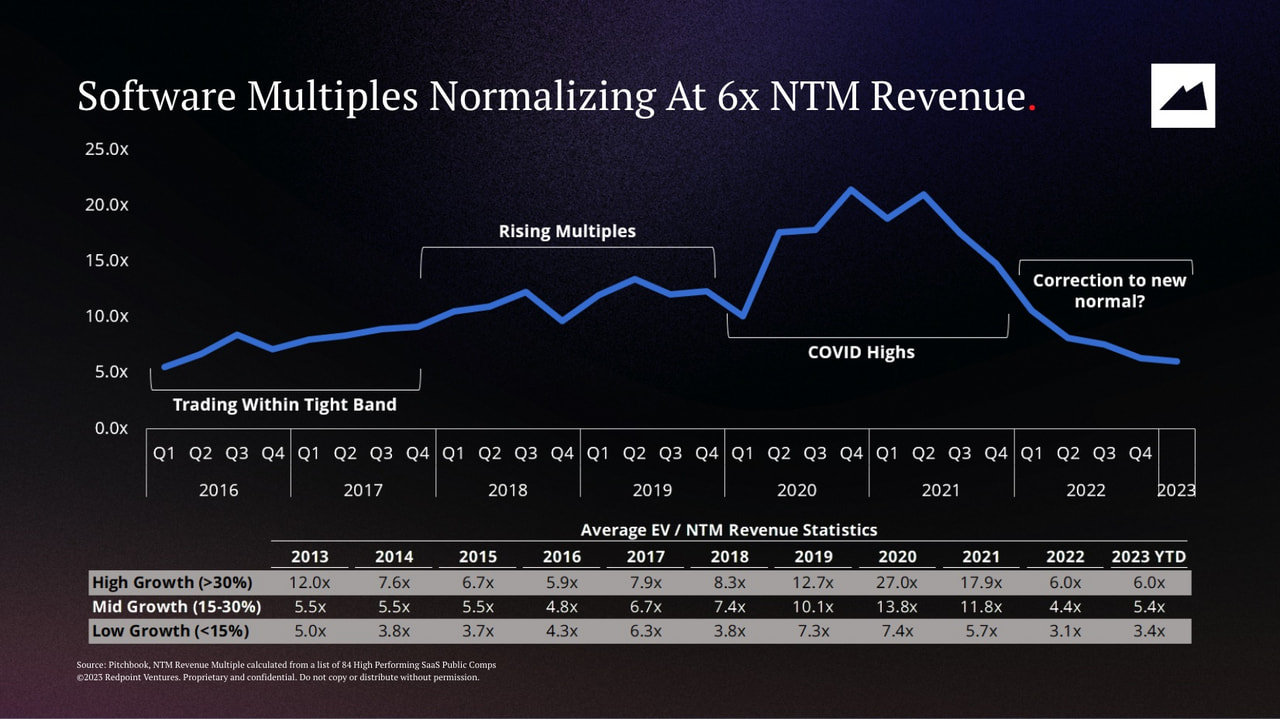

高成長している上場SaaS企業、未上場SaaSスタートアップ(シリーズB/Cでの企業価値)ともに、2017年から2021年まで右肩あがりでマルチプルが上昇していますが、金融緩和で株式市場にお金が流れ込んだ2021年以降は、未上場SaaSスタートアップの「過熱」がはっきり分かります。

未上場SaaSスタートアップは、2021年には直近ARRの105倍、景気の調整が始まった2022年でも77倍のマルチプルをつけています。

これに対して、上場SaaS企業は、2021年は32倍まで一気に上昇したものの、2022年にはすぐに2018年のレベルである14倍まで調整されています。

もし今後、スタートアップのマルチプルが、2017年前後の水準まで調整されるとすると、高成長の有望SaaSスタートアップでも「20倍」を一つの目安に考える必要があるかもしれません。

実際、四半期ベースで見ると、マルチプルは急速に調整されています。

2022年第2四半期に100倍をつけていたスタートアップのマルチプルは、一気に半減し、直近の2023年第1四半期は39倍まで急落しました。

2023年は引き続き「投資家有利」の状況が続くと見られていますので、高成長スタートアップでも、上場企業の2倍程度のプレミアムである「20倍」あたりを落とし所に資金調達をしつつ、「成長より収益性」へと舵を切っていくのではないかと予想されます(=企業価値はさらに下落方向に向かう)。

実際、より長期的なSaaS企業のマルチプルのトレンドを見ると、高成長の上場SaaS企業の企業価値は、その時点から向こう12か月(過去12か月でないことに注意)のARRの「6倍」に収斂しつつあるそうです(データは、84社の上場SaaS企業をもとに作成)。

今後は、HaaSスタートアップのARRマルチプルについても調査していきたいと思います。

Few slides from our annual meeting a few weeks back. Updated a few older slides and then added a few new ones on the state of venture landscape and the growth market from our perspectivehttps://t.co/x5Xv165P4L https://t.co/a7ncGrSvZm

— logan bartlett (@loganbartlett) April 3, 2023